Zum Jahresende liest man oft, dass man noch schnell eine Holding-Gesellschaft gründen sollte, um im nächsten Jahr von einer steuerfreien Gewinnausschüttung aus den Beteiligungsgesellschaften zu profitieren. Doch so pauschal stimmt das nicht!

Worum geht’s genau?

Wenn eine Kapitalgesellschaft (wie z. B. eine GmbH) Gewinne an eine andere Kapitalgesellschaft ausschüttet, sind diese grundsätzlich körperschaft- und gewerbesteuerpflichtig. Dies gilt unabhängig davon, ob die Kapitalgesellschaft gewerblich oder vermögensverwaltend tätig ist. Denn eine Kapitalgesellschaft unterliegt auch dann der Gewerbesteuer, wenn diese keiner gewerblichen Tätigkeit nachgeht.

Aber: Gewinnausschüttungen (ab 10 % für die Körperschaftsteuer (§ 8b Abs. 4 KStG)und ab 15 % für die Gewerbesteuer (§ 9 Nr. 2a GewStG)) sind zu 95 % steuerfrei – es fällt also auf Ebene einer Kapitalgesellschaft kumuliert nur eine minimale Steuerlast von etwa 1,5 % auf die Gewinnausschüttung an.

Die Voraussetzung für die steuerliche Begünstigung bei der Gewerbesteuer ist jedoch, dass die Beteiligungshöhe bereits zu Beginn des Kalenderjahres bzw. des Erhebungszeitraums (§ 14 GewStG) erreicht wird.

Fallstrick bei einer „spontanen“ Holding-Gründung

Wenn eine Holding-Kapitalgesellschaft mitten im Jahr gegründet wird, die Anteile einer anderen Kapitalgesellschaft auf sie übertragen werden und noch im selben Jahr eine Gewinnausschüttung stattfindet, besteht das Risiko, dass die gewerbesteuerlichen Voraussetzungen des § 9 Nr. 2a GewStG nicht erfüllt sind. In diesem Fall wäre die Gewinnausschüttung vollständig gewerbesteuerpflichtig. Wichtig dabei: Steuerlich entscheidend ist bereits der Beschluss zur Gewinnausschüttung – nicht erst der Zeitpunkt der Auszahlung.

Für die Körperschaftsteuer sieht § 8b Abs. 4 Satz 6 KStG vor, dass der unterjährige Erwerb einer Kapitalbeteiligung von mindestens 10 % so behandelt wird, als sei die Beteiligung schon zu Jahresbeginn vorhanden, wodurch die Voraussetzungen für eine weitgehende Steuerbefreiung meist erfüllt sind. Diese Regelung gibt es jedoch nicht für die Gewerbesteuer!

Wie geht’s steueroptimal?

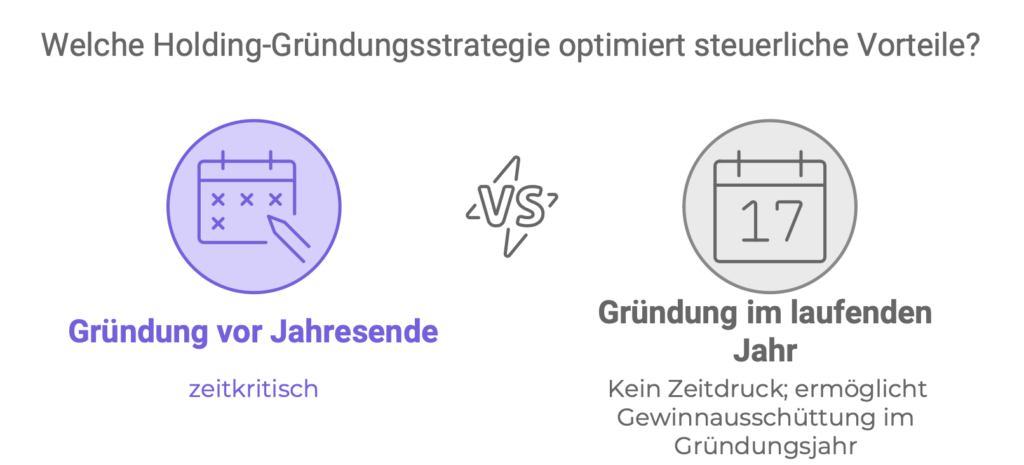

Für eine steueroptimierte Holding-Gründung gibt es zwei Ansätze:

In der ersten Variante kann der Zeitdruck problematisch sein, um die Gründung rechtzeitig vor Jahresende abzuschließen.

Bei der zweiten Variante spielt der Zeitfaktor hingegen keine Rolle, da eine steuerbegünstigte Gewinnausschüttung bereits im Gründungsjahr möglich ist. Hierbei werden die Anteile direkt bei der Gründung der Holding auf diese übertragen. Zu diesem Zeitpunkt besteht in der Regel noch keine Gewerbesteuerpflicht, die nämlich erst mit Eintragung der Holding im Handelsregister beginnt.

Für die Gewerbesteuerfreiheit bei Gewinnausschüttungen in Neugründungsfällen ist die Beteiligungshöhe zum Zeitpunkt des Beginns der Gewerbesteuerpflicht entscheidend. Diese Voraussetzung wäre erfüllt, wenn die Holding-Kapitalgesellschaft zu diesem Zeitpunkt mindestens 15 % der Anteile hält.

Der BFH hat diese Gestaltung bestätigt (vgl. BFH-Urteil vom 24.01.2017 – I R 81/15, BStBl. II 2017 S. 1071), und die Finanzverwaltung folgt dieser Rechtsprechung. Bei korrekter Planung kann somit bereits im Gründungsjahr eine steuerbegünstigte Gewinnausschüttung vorgenommen werden.

Habt ihr Fragen zu dem Thema?

Fazit und wichtiger Hinweis

Eine Holding-Gründung kann sich steuerlich lohnen, aber der Zeitpunkt und die Gestaltung sind entscheidend. Beachtet bitte, dass die Übertragung von Anteilen auf eine Holding-Kapitalgesellschaft gegebenenfalls eine Versteuerung der stillen Reserven auslösen kann, falls keine Option für eine steuerneutrale Umstrukturierung besteht.

Falls Ihr Fragen habt oder Unterstützung benötigt, stehen wir Euch jederzeit zur Verfügung.

Der Autor: Timo Unterberg

Wer mich kennt weiß, Steuerrecht ist meine Leidenschaft! Wenn ich nicht gerade junge Wachstumsunternehmen sowie mittelständische Unternehmensmandanten bei Umstrukturierungen, Finanzierungsfragen oder der Unternehmensnachfolge steuerlich berate, bin ich als Dozent in der Steuerberaterausbildung sowie -fortbildung unterwegs. Daneben verfasse ich regelmäßig steuerliche Fachartikel in Fachzeitschriften.